4.29.(목) 08:30~09:30 경제부총리주재, 제34차 비상경제 중앙대책본부 회의 겸 2021년 제2차 혁신성장전략회의에서 관계기관 합동으로 마련한 「가계부채 관리방안」을 의결

검토 배경[편집 | 원본 편집]

최근 가계부채 동향[편집 | 원본 편집]

- '19년까지 하향 안정세를 보이던 가계부채는 ’20년 들어 빠른 증가세로 전환

- 정부의 일관성 있는 가계부채 관리정책으로 ‘17~’19년중 가계부채 증가세는 점진적으로 하향 안정화

- 그러나 ‘20년에는 코로나19 위기대응을 위한 확장적 금융·통화정책의 영향으로 불가피하게 가계부채 증가세가 확대[1]

- 금년중 가계부채는 적극적인 정부의 대응노력[2] 등에 힘입어 증가세가 다소 완화되었으나, 여전히 높은 수준

평가 및 정책대응 필요성[편집 | 원본 편집]

- 우리나라의 가계부채는 주요국 대비 규모가 크고 증가속도도 빠르기 때문에, 잠재적 금융불안 요인으로 지목[3]

- 다만, 최근 코로나19 대응과정에서 민간부채 확대는 주요국 공통적 현상으로 일정 부분 불가피한 측면

- 아울러 그동안의 질적구조 개선 노력 등에 따라 단기간에 금융시스템 리스크가 촉발될 가능성은 낮은 것으로 평가

- 고정금리 비중(%) : (’13)15.9 → (’20)49.7

- 분할상환 비중(%) : (’13)18.7 → (’20)54.2

- 은행권 주담대 평균 LTV(%) : (’16년말) 53.5 → (’20.2Q말) 47.0

- 가계금융자산/가계금융부채 값(배) : (’17.4Q) 2.17 → (‘20.4Q) 2.21

- ⇨ 과도한 가계부채 누적이 우리경제에 잠재적 리스크 요인*이 되지 않도록 거시건전성 측면에서 선제적 관리 필요

- 한편, 주택시장 안정 목적의 대출규제가 강화됨에 따라 규제의 정합성·형평성 측면에서 보완 필요성이 제기

- 획일적 LTV 규제적용으로 무주택 실수요자 등의 내집마련 목적의 금융접근성이 크게 제약[4]

- 담보소재지(규제지역/非규제지역), 담보종류(주택/非주택), 업권별(은행/非은행) 차등으로 규제사각지대·규제우회 등의 문제도 발생

- ⇨ 거시적 측면의 가계부채 관리강화와 함께, 규제사각지대 해소 및 무주택 실수요자 지원 등을 위한 미시적 규제 정비 병행 필요

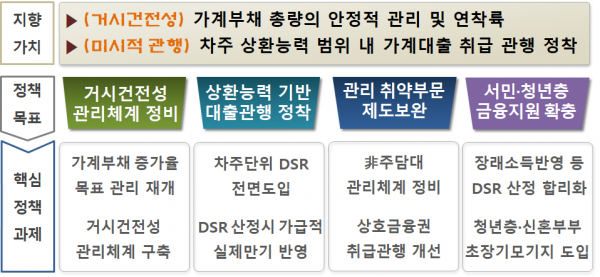

세부 과제[편집 | 원본 편집]

가계부채 거시건전성 관리체계 정비[편집 | 원본 편집]

- 가계부채 증가율 목표 관리 재개

- '22년까지 가계부채 증가율을 코로나19 이전 수준(4%대)으로 복원

- '21년에는 코로나19 상황을 감안하여 5~6% 내외로 관리하되, 신용대출 쏠림현상 등이 발생하지 않도록 유의

- 거시건전성 감독수단을 통한 관리체계 구축

- ① 은행권 가계부문 경기대응 완충자본 도입(‘21.下)

- 가계대출의 증가수준을 고려[5]하여 최대 1년의 기한 내에 0~2.5% 비율의 추가자본을 적립하도록 의무 부과

- ② 차등보험료율 제도를 통해 가계부채 관리유인 제공(‘22.1월)

- 가계대출 위험도 및 증가율 등을 평가하여 최대 ±10% 범위 內에서 금융기관들이 납부하는 예금보험료 차등화

- ③ 제2금융권 한도성 여신 등에 대한 리스크 관리체계 도입(‘22.1월)

- (현행) 2금융권은 한도성 여신 미사용금액 등에 대한 위험관리체계 미비

- 한도성 여신 미사용금액·지급보증 등에 대해 은행·보험권과 같이 적정 충당금을 적립토록 하고, BIS비율에 반영

- ① 은행권 가계부문 경기대응 완충자본 도입(‘21.下)

상환능력에 기반한 대출관행 정착[편집 | 원본 편집]

- 차주단위 DSR 단계적 확대(‘21.7월)

- 현행 특정 차주에만 적용되는 "차주단위 DSR"의 '23.7월 전면시행을 목표로, 3단계에 걸쳐 단계적으로 대상 확대[6]

- 소득 外 상환재원이 인정되거나 정책적 필요성이 있는 경우 등 차주단위 DSR 적용 실익이 적은 대출은 적용 제외

| < 차주단위 DSR 단계적 확대도입 계획 > | ||||

|---|---|---|---|---|

| 구분 | 현 행 | 1단계(‘21.7월) | 2단계(‘22.7월) | 3단계(‘23.7월) |

| 주담대 | 투기‧과열지구

9억원 초과 주택 |

①全 규제지역

6억원 초과 주택 |

총 대출액

2억원 초과

|

총 대출액[7]

1억원 초과

|

| 신용대출 | 연소득 8천초과

& 1억원 초과 |

②1억원 초과 | ||

- DSR 산정시 가급적 실제만기가 반영*되도록 체계 정비(‘21.7월)

- 현재 일부 주담대(원리금분할상환)는 실제만기 적용. 반면, 신용대출은 일률적으로 만기10년 적용(특히, 1년마다 갱신되는 한도성 여신도 관행적으로 만기10년 적용)

- 단, 시장혼선이 최소화되도록, 충분한 시범운용 기간을 부여하여 분할상환 등 합리적 관행정착 유도

- [시범운용 조치사항(‘21.7월~’23.6월)]

- 현재 10년으로 획일 적용되는 신용대출 DSR 산정만기를 10년→7년(‘21.7월)→5년[8](‘22.7월)으로 하향 조정

- 특정 분할상환구조를 갖는 신용대출*에 대해서는 실제만기를 DSR 산정만기(최장 10년)로 적용(‘21.7월)

- * ①(만기구조) 최소 3년~최장 10년(거치기간 없음)

- * ②(분할상환 방식) 분기별 또는 월별 균등분할상환

- * ③(총 분할상환 금액) 총 대출액의 40% 이상

- [시범운용 조치사항(‘21.7월~’23.6월)]

- 차주별 소득산정에 애로가 없도록 다양하고 유연한 소득인정 방법을 확산·운용

- 차주단위 DSR 전면 시행시 소득파악이 어려운 차주의 경우 대출심사 자체가 어려워지는 상황 우려 → 소득파악체계를 보다 촘촘하게 마련할 필요

- 소득세 납부자료 등 증빙소득 外에 국민연금·건강보험료 납부자료 등을 통한 인정소득을 폭넓게 활용

- 매출액·임대소득·금융소득 등 다양한 관련 자료와 새로운 기법을 활용한 소득추정방식의 지속적인 보완[9] 추진

관리 취약부문 제도보완[편집 | 원본 편집]

- 非주담대 관리체계 정비 : 주담대 규제체계 도입

- (i) 토지·오피스텔·상가 등 非주담대에 대한 LTV 한도규제를 모든 금융권에 일괄 도입(‘21.5.17.)

- ① 적용범위 : (현재) 상호금융권 ⇨ (개선) 全금융권

- ② 규제방식 : (현재) 금융권 내규·행정지도 ⇨ (개선) 감독규정 반영

- ③ 적용한도 : 최대 LTV 70%

- (ii) 토지거래허가지역 內 신규 非주담대의 경우 LTV 40%로 강화 적용하되, 농축어업인 등 실수요자는 예외 허용[10](‘21.7월)

- (iii) ‘23.7월부터 차주단위 DSR 전면도입에 차질이 없도록 非주담대 취급관행 개선

- (i) 토지·오피스텔·상가 등 非주담대에 대한 LTV 한도규제를 모든 금융권에 일괄 도입(‘21.5.17.)

- 상호금융권의 非주담대 등 가계대출 취급관행 개선

서민·청년층에 대한 금융지원 확충[편집 | 원본 편집]

- 생애소득주기를 감안한 DSR 산정방식 합리화(‘21.7월)

- 현재 소득은 낮으나 장래 소득증가 가능성이 높은 차주(청년층 등)에 대해서는 DSR 산정시 장래소득 인정기준 활용

- 고용노동통계 중 연령별 소득자료를 우선 활용하고, 기타 다양한 통계자료 등도 활용될 수 있도록 금융권 가이드라인 마련[14]

- 주거마련시 금융부담 완화를 위한 초장기모기지(40년) 도입(‘21.下)

- 주거사다리 강화를 위한 서민·실수요자 혜택 및 요건의 합리적 조정 검토

추가 검토과제[편집 | 원본 편집]

- 서민·실수요자 혜택 및 요건의 합리적 조정

- (현행) 서민·실수요자에 대하여 LTV·DTI 혜택 지원중

| < 현행 서민·실수요자 혜택 및 요건 > | |||

|---|---|---|---|

| 구분 | ①금융우대 혜택 | ②차주소득 기준 | ③대상주택 기준 |

| 현행 | LTV·DTI 10%p 우대 | 부부합산 연소득 8천만원

생애최초구입자 9천만원 |

투기·과열지구 6억원

조정대상지역 5억원 |

| 개선[18] | 상향 | 완화 | |

- 23.7월부터 차주단위 DSR 전면도입에 차질이 없도록 非주담대 취급관행 개선[19]

- (현행) 非주담대 중 상당부분(농지담보·상가담보 등)은 사업자금용도임에도 불구, 편의상 사업자대출이 아닌 가계대출로 취급[20]하는 관행

- (개선) 영농·사업자금용도인 경우에는 기업대출(사업자대출)로 취급될 수 있도록 절차·기준 등 보완

- (예시) 차주단위 DSR 전면도입을 위한 보완 선행 필요사항

- ① 농축어업인 및 영세 자영업자의 사업용도 대출은 LTV·DSR 규제를 적용받지 않는 사업자대출(기업대출)로 유도

- ② 농축어업인 및 영세 자영업자 등을 위한 간소화된 사업자대출 취급절차 신규 마련

- ③ 非주담대 DSR 산정시 해당 부동산 매입에 따른 예상소득을 반영하는 방안 등

- 적정수준을 초과하는 과도한 대출관행 개선 지속 도모

- (현행) 상환능력 범위를 초과하는 과도한 신용대출은 자산시장 쏠림을 통한 변동성을 유발할 부작용 내포

- (개선) DSR 산정 합리화 등을 통한 시장관행 변화를 보아가며, 불요불급한 취급관행이 개선될 수 있도록 다양한 방안 강구

향후 일정[편집 | 원본 편집]

- (~'21.6월) 금융권 실무협의·전산구축 등을 거쳐 시행에 차질 없도록 준비

- ('21.7월) 즉시 과제는 행정지도로 우선 시행하고, ‘21.하반기 중 관련규정 개정을 추진하여 제도정비

- ('21.7~‘23.7월) 중장기 과제(’22~‘23년 과제)는 시장혼선이 최소화 되도록 금융권의 충분한 사전준비와 대고객 안내·홍보 노력 병행

원문[편집 | 원본 편집]

각주[편집 | 원본 편집]

- ↑ 가계신용 증가율(%, 한은) : (‘16)11.6 (‘17)8.1 (‘18)5.9 (‘19)4.1 (‘20)7.9

- ↑ 「가계대출 관리방안(‘20.11월)」, 「3080+ 공급대책(‘21.2월)」 등

- ↑ 가계부채/GDP(%, IIF) : (한국)95.2[‘19.4Q]→102.8['20.4Q] (미국)74.7→78.8 (영국)84.0→91.4 (프랑스)60.9→68.0 (홍콩)81.1→86.4

- ↑ 서민·실수요자에 대한 우대혜택(LTV/DTI 10%p)에도 불구하고, 지원수준이 미흡하고 수혜대상도 미미하다는 지적

- ↑ 가계대출 리스크 수준에 따른 은행별 차등화 방안 검토

- ↑ 현행 “금융회사별 DSR” 규제는 “차주단위 DSR” 안착 정도를 보아가며 폐지

- ↑ (총 대출액 판단기준) 원칙적으로 모든 가계대출의 합(단, 소득 이외 상환재원이 있는 대출은 제외, 한도대출의 경우 한도액을 대출액으로 계산)

- ↑ 가계신용대출의 평균 만기는 약 52개월 수준으로, DSR 산정시 만기 4~5년 적용이 현실에 부합

- ↑ (예) 농촌진흥청 등이 제공하는 ‘최근 3년간 평균 총수입 - 경영비’의 소득인정 등

- ↑ (예) 기존 농업인의 경우 농지원부·농업경영체 확인서 확인을 통해 적용예외 등

- ↑ 토지담보대출 중심으로 대출모집경로·대출심사·사후관리 등 점검하고, 투기의혹 등 불법행위 의심소지가 있는 대출에 대해서는 수사당국에 관련 정보 제공

- ↑ 금융권역별 토지 등 非주담대 취급현황 및 대출취급 프로세스 점검 중

- ↑ 공동대출 제도개선, 비주담대 실태점검에 따른 보완방안 등

- ↑ 각 협회 중심으로 장래예상소득 반영을 위한 다양한 방안(예 : 통계청이 매년 발표하는 연령대별 소득증가율 활용 등) 관련 모범사례 마련·전파

- ↑ 버팀목대출 등 정책상품은 만34세를 기준으로 하고 있으나, 주택구매 결정은 자본축적 시간이 더 필요하다는 점을 고려하여 만39세까지 지원

- ↑ 現금리(2.75%) 기준으로 월상환부담 약 15% 축소 : 3억원 대출시 월상환액이 122만원 → 104만원으로 축소

- ↑ 국토부 등 관계부처 협의 후 세부방안 별도 마련·발표 예정

- ↑ 세부방안은 추가 의견수렴 및 관계기관 협의 등을 거쳐 조속히 마련·발표

- ↑ 非주담대에 차주단위 DSR을 적용하는 경우, 농지담보대출(영농자금), 상가담보대출(영세 자영업자 사업자금) 등 취급시 애로심화 우려

- ↑ 농축어업인 등의 경우 생활자금과 사업자금 구분 없이 토지 등에 대한 가계대출(非주담대)을 통하여 필요자금을 조달하는 경향